У Bernstein назвали фактори зростання біткоїна до $1 млн

Можливі короткострокові зв’язки між біткоїном і золотом, а також індексами Nasdaq можуть вводити в оману. Про це повідомляє The Block, посилаючись на звіт Bernstein.

Аналітики інвестиційної компанії під керівництвом Гаутама Чхугані вважають більш достовірними такими індикаторами:

- зниження обсягів роздрібних продажів;

- зростаючі корпоративні накопичення;

- відновлення припливу капіталу в біржові фонди.

Всі ці чинники, на думку експертів, призводять до «скорочення пропозиції» цифрового золота, що підштовхує його до нових максимумів.

Минулого тижня Cantor Fitzgerald спільно з SoftBank, Tether і Bitfinex запустила інвестиційну компанію Twenty One Capital, орієнтовану на накопичення біткоїна. Очікується, що стартовий обсяг її резервів становитиме 42 000 BTC. Окрім інвестицій від учасників проєкту, компанія планує залучити $385 млн через конвертовані облігації та $200 млн шляхом продажу акцій перед виходом на біржу.

«Twenty One має намір повторити біткоїн-сценарій Strategy, хоча і з нижчою капітальною базою», — зазначили в Bernstein.

Компанія Майкла Сейлора залучила близько $22 млрд у 2024 році та ще $8,6 млрд у поточному році за допомогою різних фінансових інструментів. Аналітики вважають, що перевага Twenty One полягає в її спонсорах — чистий прибуток Tether за минулий рік становив $13 млрд.

«У будь-якому випадку гра на накопичення біткоїнів стає конкурентною», — зауважили фахівці Bernstein.

Інституційні інвестори накопичують цифрове золото. Держави попереду?

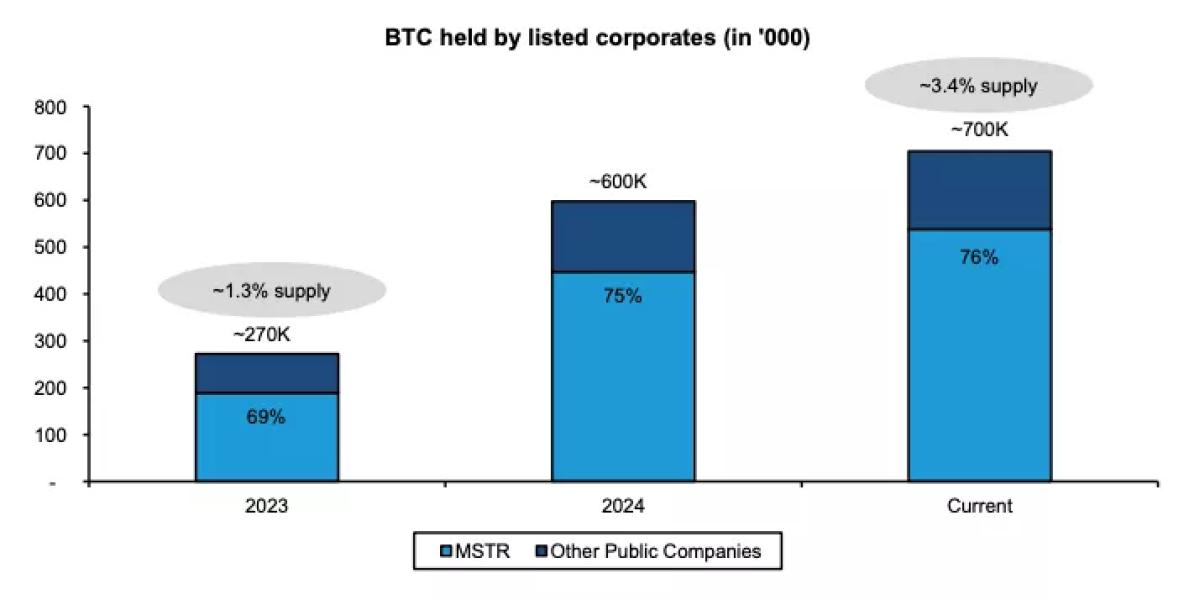

Наразі близько 80 публічних компаній володіють у сумі 700 000 BTC — це 3,4% від теоретичної емісії криптовалюти у 21 млн монет.

Динаміка біткоїн-резервів Strategy та інших компаній. Дані: Bernstein.

Після приблизно двох місяців «млявих потоків» на тлі зниження біткоїна на 31% від історичного максимуму, надходження в спотові ETF з початку квітня знову стали позитивними. Минулого тижня показник склав $3 млрд — рекордне значення за п’ять місяців, відзначили аналітики.

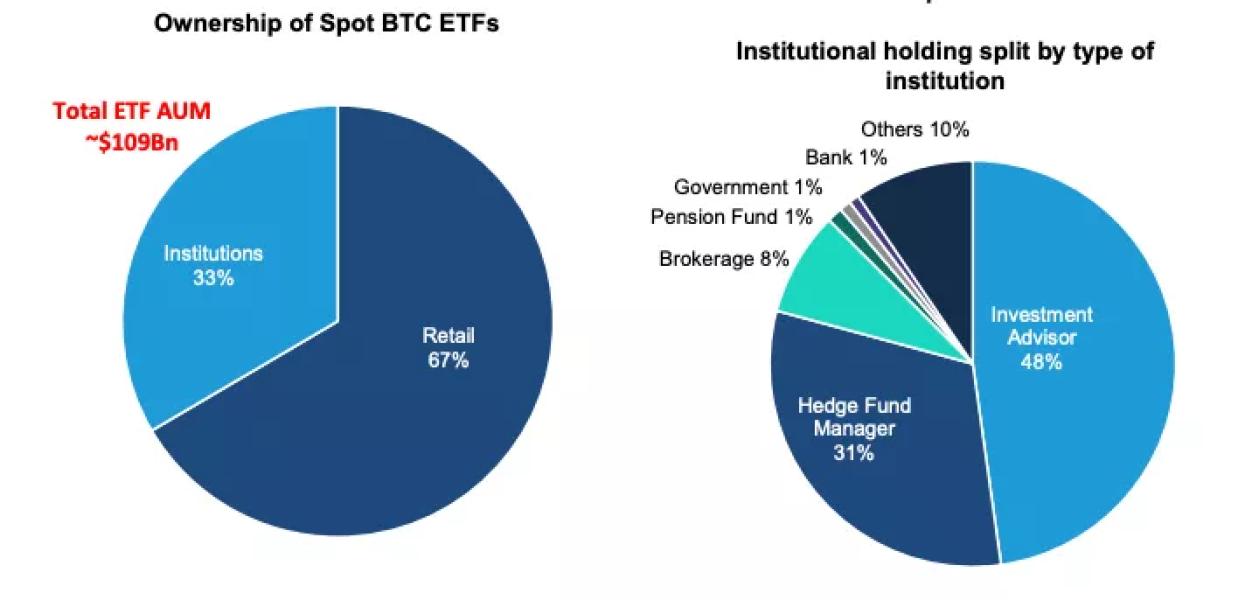

Монети, що утримуються біржовими фондами, складають понад 5,5% від загальної пропозиції, що еквівалентно AUM приблизно в $109 млрд. При цьому частка інституційних інвесторів становить майже 33%, тоді як у вересні 2024 року цей показник дорівнював 20%.

Розподіл часток у спотових BTC-ETF. Дані: Bernstein.

Серед установ 48% обсягів біткоїн-ETF контролюють інвестиційні консультанти, 31% — хедж-фонди.

У загальному в біржових продуктах і корпоративних резервів зберігається майже 9% емісії першої криптовалюти.

Нещодавній указ президента США про створення біткоїн-резерву може стати каталізатором для прийняття цифрового золота поза межами установ і корпорацій, вважають експерти Bernstein.

Попри те, що поточний імпульс збору криптовалюти компаніями може підштовхнути її до нових рекордів у 2025 році, потенційні покупки урядом США ще не враховані в ціні, підк