Основні учасники переважно інвестують у фундамент блокчейн-інфраструктури, а не в DeFi-програми. Причина криється у питаннях з оборотом капіталу та стабільністю самої системи, як демонструють висновки дослідження CfC St․ Moritz.

У ньому взяли участь 242 особи. Серед респондентів були представники інституційних структур, засновники і керівники вищої ланки відомих криптопроєктів, представники регуляторних органів і глави сімейних фондів.

85% опитаних визначили розвиток інфраструктури як першочерговий інвестиційний орієнтир. Цей напрям випередив не тільки DeFi, а й такі важливі сфери, як відповідність нормам, кіберзахист і поліпшення зручності користування.

Незважаючи на загальне позитивне ставлення до збільшення доходів і виникнення інновацій, респонденти вважають брак ліквідності найбільш відчутним ризиком для всієї індустрії.

Ліквідність

З огляду на занепокоєння щодо ліквідності, учасники дослідження виділили дві головні перепони для приходу інституційного капіталу:

- Невелика глибина ринку.

- Обмежена пропускна здатність платіжних систем.

На їхню думку, саме ці «слабкі місця» уповільнюють залучення великих інвесторів.

Джерело: CfC St. Moritz.

Приблизно 84% респондентів оцінили макроекономічну ситуацію як сприятливу для прогресу криптосфери. Разом з тим, вони підкреслили: чинна ринкова інфраструктура ще не готова до розширення під дійсно значні обсяги капіталу.

Настрої

Опитування також зареєструвало зміни в настроях. Більшість передбачає пришвидшення технічного розвитку у 2026 році, однак значно менше опитаних очікують стрімке піднесення у порівнянні з минулим роком.

У CfC St. Moritz вважають, що це вказує на змужніння галузі: акцент переміщується зі спекулятивних прогнозів на поступову та практичну реалізацію наявних технологій.

Тенденція цілком відповідає спостережуваним трансформациям в індустрії. Замість переслідування споживчих програм, вкладення та розробки зосереджуються на базових шарах: створенні надійних рішень для зберігання, дієвих клірингових систем, стійкої до збоїв інфраструктури для стейблкоїнів і правових основ для масової токенізації активів.

Регулювання

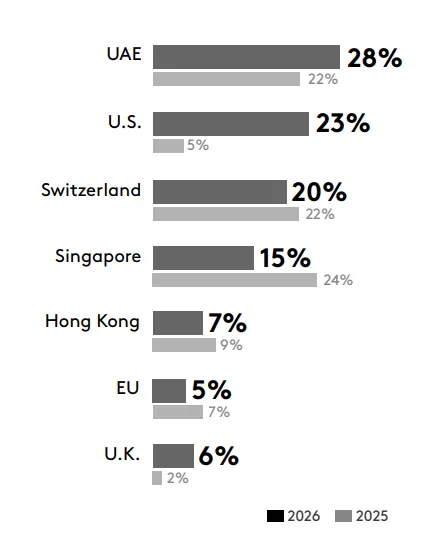

Дослідження також продемонструвало поліпшення уявлення про регуляторне середовище США. Країна зайняла другу позицію в рейтингу найбільш дружніх юрисдикцій для цифрових активів, поступившись лише ОАЕ.

Джерело: CfC St. Moritz.

На думку фахівців, прогрес безпосередньо пов’язаний із прийняттям закону про стейблкоїни (Genius Act) і розробкою більш чітких норм для банків та регульованих фінансових установ, які працюють з цифровими активами (Clarity Act).

Водночас помітно зменшився оптимізм щодо IPO криптофірм. Минулий рік відзначився серією публічних розміщень — на біржу вийшли Circle, BitGo, Bullish і Gemini.

Хоча більшість учасників і далі очікує нових лістингів, значно менше з них демонструє впевненість у продовженні підйому. Серед причин стриманості вони назвали глобальну переоцінку вартості активів і існуючі структурні обмеження ліквідності на ринку.

Нагадаємо, згідно зі звітом JPMorgan, найбільші сімейні фонди світу зосередились на ШІ, не приділяючи увагу криптовалютам.